Dług publiczny to bardzo popularne słowo, które w ostatnim czasie robi piorunującą karierę nie tylko w ustach znanych ekonomistów, ale także przeciętnego obywatela. Kiedy myślimy dług publiczny przywołujemy sobie obrazy dzisiejszej Grecji, Portugalii, Irlandii, USA czy też Argentyny z okresu 2000-2001. Zastanówmy się więc czy ten problem może dotyczyć Chin.

Problem długu publicznego czy też deficytu budżetowego nie jest jednoznaczny dlatego tak bardzo istotna jest „metodologia” kiedy poruszamy właśnie ten wątek jednej ze składowych całego systemu ekonomicznego. Błędnie dobrana metodologia liczenia długu publicznego zamazuje nam faktyczny obraz sytuacji w danym kraju. Czy ktoś jeszcze 5 lat temu przejmował się sytuacją greckiego budżetu kiedy politycy przy udziale bankierów oszukiwali w sprawozdaniach i statystykach greckich finansów ? Czy problem ten pojawił się z dnia na dzień czy raczej jest efektem wieloletnich zaniechań ze strony greckiego państwa ?

Analiza opisująca problem chińskiego długu publicznego została podzielona na kilka oddzielne części tak, aby łatwiej prześledzić nurtujący nas problem. Pierwsza część bardziej ogólna będzie się odnosić do wcześniej wspomnianej metodologii, potem zaś przyjrzymy się pozytywnym oraz negatywnym aspektom chińskiej gospodarki.

„Metodologia sukcesu”

Pierwszym istotnym czynnikiem w momencie obliczania długu publicznego jest wybór metody rejestracji operacji finansowych, gdzie do wyboru mamy :

1) metoda kasowa

2) metoda memoriałowa

3) metoda kasowo-memoriałowa

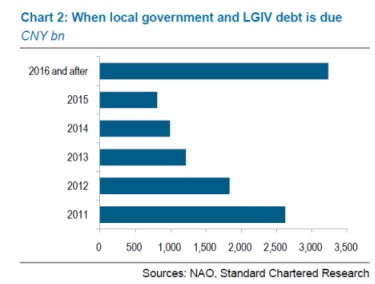

Dobór metody jak najlepiej powinien oddawać realne procesy gospodarcze oraz pokazywać dokładnie zobowiązania (powstanie kosztu) instytucji państwa wobec innych podmiotów nie tylko tych gospodarczych. Zagadnieniem powiązanym z powstaniem kosztu jest kwestia czasu oraz następstw z tym związanych. O ile sytuacja w roku 2012 może być pozytywna o tyle wykup obligacji zaplanowany na rok 2015 może całkowicie zmienić podejście decydentów do spraw związanych z długiem publicznym, szczególnie jeśli mówimy o rolowaniu długu, a jest to mechanizm coraz bardziej powszechny w dzisiejszych czasach.

Czas jest jedną z najbardziej istotnych kwestii, szczególnie, jeśli mówimy o zobowiązaniach systemu emerytalnego wobec przyszłych emerytów, wykupie 10 letnich obligacji skarbowych lub innych zdarzeń, które będą powodować zobowiązania państwa.

Drugim bardzo istotnym czynnikiem metodologii są podmioty, które są brane pod uwagę podczas liczenia długu publicznego, a mamy tutaj na myśli miasta, gminy, województwa oraz różnego rodzaju fundusze, które są powiązane z finansami publicznymi.

Czy teraźniejsze i przyszłe zobowiązania miast prowincji, systemu emerytalnego lub innych funduszy państwowych powinny być uwzględniane w długu publicznym, czy też powinny być zamiecione pod dywan tak, aby nie wystraszyć potencjalnych inwestorów.

Jeśli w większości państw pomija się system emerytalny przy liczeniu długu publicznego to dlaczego w przypadku niewypłacalności funduszu konieczne jest dotowanie tegoż z budżetu państwa. Również warto zadać sobie pytanie dlaczego odpowiednie zapisy znajdują się w ustawach zasadniczych wielu państw w tym Polski i Chin.

Trzecim istotnym punktem metodologii jest odniesienie wartości długu publicznego do wartości PKB – czyli podanie długu publicznego jako % PKB.

Ten punkt szczególnie jest bezkrytycznie przyjmowany przez wielu ekspertów mimo, że posiada największą ilość błędów merytorycznych. Po pierwsze jak można odnosić dług publiczny do całego PKB, jeśli finanse publiczne nie są tożsame z sektorem prywatnym.

Dług publiczny powinien odnosić się do budżetu państwa jako, że sektor prywatny nie ma żadnych zobowiązań wobec wierzycieli, którzy posiadają bony skarbowe ( to może być wytłumaczone tylko poprzez monopol przemocy na danym terytorium).W innym przypadku podaje się motyw opodatkowania, czyli możliwości ściągnięcia pieniędzy z sektora prywatnego. Jednak trzeba zadać sobie pytanie, czy istnieje możliwość opodatkowania na poziomie 100 % jeśli sytuacja tego by wymagała. Czy życie gospodarcze w państwie nadal by istniało, gdyby procent PKB przepuszczany przez budżet wynosił 100%.

Czwartym punktem jest struktura długu publicznego, czyli czy jest to dług wewnętrzny czy też zewnętrzny i w jakich walutach jest on denominowany. Co bardzo istotne w tym przypadku warto również zwrócić uwagę na kurs wymiany walut, który w różnych sytuacjach może całkowicie zmieniać wypłacalność finansów publicznych.

Warto porównać sobie sytuację Grecji oraz Japonii, czyli dwóch państw poważnie zadłużonych, mimo to w dwóch odmiennych sytuacjach. Kraj zadłużony zewnętrznie ma mniejsze pole do działania, szczególnie jeśli jest uwięziony w kaftanie waluty, której sam do końca nie może kontrolować, a mowa oczywiście o kartelu, który powstał z połączenia banków centralnych państw europejskich tworząc EBC.

Te oraz inne czynniki wpływają na metodologię liczenia długu publicznego, które mogą efektywnie pokazać faktyczne zadłużenie państwa, w odróżnieniu od państwowych instytucji odpowiedzialnych za finanse publiczne, które podlegając polityce mogą ingerować oraz dobrowolnie zmieniać obraz długu publicznego. Wystarczy prześledzić kilka raportów dotyczących długu publicznego w Polsce oraz Chinach. W Polsce jak wiadomo podaje się poziom 55 % PKB mimo, że faktycznie może on osiągać poziom 200% PKB ( raport Instytutu Sobieskiego) lub innych międzynarodowych instytucji finansowych.

Po wstępie dotyczącym metodologii liczenia długu publicznego możemy skoncentrować się na interesującej nas kwestii czyli sytuacji chińskich finansów publicznych.

„Turysta w Chinach”

Podróże kształcą jak można się dowiedzieć z porzekadła ludowego. Czy, aby na pewno ?

Większość osób przybywających do Chin, a mówimy tutaj nie tylko o turystach, ale również o przedsiębiorcach marzących o podboju chińskiego rynku jest zafascynowana rozwojem oraz ilością inwestycji, szczególnie tych rządowych. Przeważnie wskazują palcem na usługi transportu publicznego lub na nowo wybudowane lotniska – mówiąc „ nawet w Chinach jest to możliwe”. Oficjalny obraz Chin to dziesięcioprocentowy wzrost PKB oraz bogacąca się klasa średnia, ale idąc tropem Bastiat’a trzeba jeszcze widzieć „to czego nie widać”, a pewnym jest, że większość ludzi nie widzi lub nie chce zobaczyć problemów, które dotykają „Państwo Środka”. Problemem jest oczywiście dług publiczny.

Oficjalnie chińskie władze podają, że dług ten wynosi 19 % PKB na koniec roku 2010. Czy, aby na pewno podana wartość jest faktycznym zadłużeniem „Państwa Środka”.

Wykaz poszczególnych składowych chińskiego długu publicznego na koniec roku 2010.

|

1) Składowa zadłużenia |

2) Wartość oraz % PKB |

3) Krótka charakterystyka |

|

Oficjalny dług publiczny |

19 % PKB |

Oficjalny dług ChRL w głównej mierze wewnętrzny |

|

Lokalny dług publiczny |

14,5 % PKB |

Zadłużenie prowincji związane z oświatą, służbą zdrowia etc.etc. |

|

Lokalne inwestycje rządowe |

12,6 % PKB |

Inwestycje publiczne w infrastrukturę drogową, lotniczą, energetykę etc.etc. |

|

Dług wygenerowany w systemie emerytalnym |

10 % PKB |

Zobowiązania systemu emerytalnego po reformie z roku 1997. |

|

Dług związany z kryzysem azjatyckim 1997-1999

|

4,4 % PKB |

Toksyczne aktywa oddane pod zarządzanie AMCs |

|

Kredyty zagrożone niespłacalnością |

12,9 % PKB |

Powiązane kredyty udzielone przez banki pod inwestycje rządowe |

|

Obligacje kolejowe |

4,5 % PKB |

Obligacje wygenerowane pod rozwój oraz unowocześnienie transportu kolejowego |

|

RAZEM |

77,9 % PKB |

[Dane dotyczące długu publicznego różnią się w poszczególnych raportach. Jednak istotną cechą jest to, że w większości raportów dług mieści się w przedziale od 65 do 85 % ]

Głównym problemem omawianym przez ekonomistów są właśnie lokalne inwestycje rządowe w infrastrukturę, które mają poprawić byt ludności, ale również wpłynąć pozytywnie na gospodarkę Chin. Biurokratyczne zarządzanie tak bardzo chwalone przez technokratów po raz kolejny pokazuje nam swoją prawdziwą twarz. Dochodzi do tego jeszcze kwestia korupcji na najwyższych szczeblach władzy i nikogo nie mogą już dziwić zdjęcia w gazetach chińskich polityków pokroju Bo Xilai – oczywiście wraz z małżonką, Chen Liangyu z licznymi kochankami oraz innych mniej lub bardziej znanych, którzy rocznie sprzeniewierzają od 5 do 7 % PKB Chin.

Chińska komisja nadzoru bankowego (CBRC) już w w roku 2010 poinformowała, że praktycznie ( 2-3 bln RMB , 6 % PKB) 450-500 mld USD pożyczek przeznaczonych na lokalne inwestycje jest zagrożonych niespłacalnością, a mowa tutaj tylko o zadłużeniu wobec ustanowionych kontrolowanych przez rząd funduszach, które brały udział w projektach. ( LGIVs) Biorąc pod uwagę inne doniesienia i obliczenia mamy tutaj na myśli 12,6 % PKB Chin. Oczywiście władza centralna wie o tym bardzo dobrze, dlatego też przykręciła kurek z pieniędzmi dla projektów LGIVs oraz stworzyła nowe reguły biorąc pod uwagę inwestycje lokalne. Dokładnie tak samo zachowały się banki, które otrzymały reprymendę od Banku Centralnego Chin odnośnie tych inwestycji. Oznacza to tylko jedno – prowincje powinny realizować tylko te projekty, które mają istotny wpływ dla gospodarki Chin pomijając takie projekty jak : szkoły, szpitale, lokalne drogi, komunikację miejską, przedszkola, lokalne lotniska, etc. etc. Istotnymi projektami wg. władz mają pozostać główne autostrady, oczyszczalnie ścieków, elektrownie etc. etc. Warto tylko zadać sobie pytanie czy te działania władzy centralnej nie są spóźnione o 5 lat, szczególnie biorąc pod uwagę pakiet stymulacyjny z roku 2009, który zachęcał do tworzenia nowych projektów w sektorze publicznym. Jednak sprawa udzielania pożyczek nie jest do końca wyjaśniona i sama KPCH pogubiła się w określaniu celów. Z jednej strony mowa o ograniczaniu akcji kredytowej dla LGIVs, z drugiej zaś zachęca się banki do udzielania wątpliwych kredytów SOE lub też firmom prywatnym.

Drugim istotnym punktem jest kwestia finansowania projektów, ponieważ w 25 % to prowincje pokrywały koszty modernizacji infrastruktury, a w przypadku braku własnych funduszy zwracały się do sektora bankowego. Dlatego też problem ten nie leży tylko w zadłużeniu poszczególnych prowincji, ale również w sektorze bankowym. Kredyty zagrożone niespłacalnością są wyceniane na 12,9 % PKB, ale faktyczna wartość nie jest znana. Znany natomiast jest przepis, który spowodował, że władze lokalne były przymuszone do brania pożyczek w bankach, a mowa tutaj o artykule 28 ustawy budżetowej, który mówi, że prowincje muszą prowadzić politykę zrównoważonego budżetu, czyli bez możliwości uchwalania budżetu z deficytem. ( pomijając fakt, że w większości przypadków jest to zapis martwy ) Co bardziej zabawne Bank Centralny Chin, który teraz przestrzega sektor bankowy jeszcze w roku 2009 zachęcał poszczególne prowincje do pożyczania pieniędzy z sektora bankowego lub z rynku kapitałowego, które tworzyły tak zwane projekty LGIVs. Warto zwrócić uwagę, że w okresie 2009-2010 , 70 % nowych kredytów długo – średnioterminowych było skierowanych do jednostek samorządowych.

Biorąc pod uwagę problem sektora bankowego coraz większa grupa ekonomistów zadaje sobie najistotniejsze pytanie – czy to już bailout ? Czy to znów mechanizm interwencjonizmu zawiódł tak samo jak w przypadku Fannie Mae oraz Freddie Mac.

Przy porównywaniu poszczególnych bailoutów można zwrócić uwagę, że nie ma zasady jeśli chodzi o tzw. „too big to fail” oraz moral hazard. Chińska wielka czwórka, która była w dużej części zaangażowana w projekty LGIVs działała dokładnie w ten sam sposób jak Lehman Brothers podczas kryzysu finansowego w 2008 roku. Można powiedzieć nawet więcej w tym przypadku bailout będzie 100 % ponieważ mówimy o bankach kontrolowanych przez instytucję państwa, a nie prywatnych, które muszą błagać o pomoc państwa jak to było w przypadku USA.

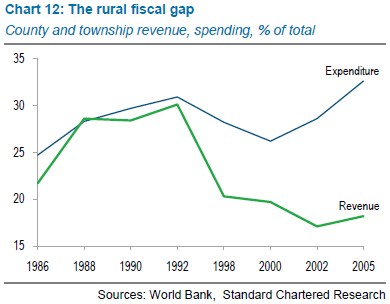

Pomijając LGIVs, prowincje mają jeszcze inne zobowiązania, których pochodzenie jest związane z codziennym funkcjonowaniem samorządów terytorialnych. Mamy tutaj na myśli 14,5 % PKB, które stopniowo rośnie przez ostatnich 20 lat. Więc problemem nie tylko są inwestycje, które mają poprawić infrastrukturę, ale również nadmiar urzędników państwowych, wydatki związane ze służbą zdrowia, systemem edukacji, transportem publicznym, który zresztą w wielu miejscach jest dodatkowo subsydiowany jak np. bilety do metra w Pekinie. Problemem związanym z zobowiązaniami prowincji, a w szczególności terenów wiejskich jest deficyt budżetowy finansów lokalnych. Drastyczna luka pomiędzy wydatkami oraz dochodami powoduje dodatkowe problemy w spłacie zaciągniętych kredytów wobec instytucji bankowych. Warto również zwrócić uwagę na „sprzedaż” ( mówiąc dokładniej jest to raczej charakter wieczystego użytkowania ) ziemi. Władze lokalne widząc problem zadłużenia w popłochu zaczęły organizować aukcje próbując uzyskać jak największe wpływy ze sprzedaży ziemi do swoich lokalnych budżetów.

Aby nie obarczać całą winą instytucji samorządowych warto również przyjrzeć się sytuacji różnego rodzaju funduszy, które są powiązane z budżetem centralnym Chin, a mamy tutaj na myśli system emerytalny, AMCs, oraz obligacje kolejowe. Zreformowany system emerytalny od swojego początku w roku 1997 wygenerował zobowiązania rzędu 10 % PKB i mimo wielu poprawek i podnoszenia wysokości składek nie widać, żadnej poprawy. Co bardziej istotne system ten nie obejmuje wszystkich obywateli, a tylko większość na terenach miejskich, zaś na terenach wiejskich nie więcej niż 15 %. System emerytalny może być następną tykającą bombą zaraz po lokalnych inwestycjach rządowych z tą różnicą, że zegar jest ustawiony na 20 – 30 lat, a LGIVs na okres najbliższych 10 lat. Pojawiają się również nieoficjalne pogłoski, które mówią, że obywatele, którzy przez pewien okres nie będę odkładać składek do systemu emerytalnego, czyli wystąpi luka w okresie składkowym utracą kapitał, który uzbierał się w pierwszym filarze. Propozycje, które pojawiają się mówią przeważnie o okresie 3 lub 5 – letnim, ale żadne decyzje jak do tej pory nie zostały podjęte.

„Było minęło – AMCs, czyli powtórka z rozrywki”

Czy ktoś jeszcze pamięta azjatycki kryzys finansowy z lat 1997-1999 ? Patrząc na działania poszczególnych rządów można powiedzieć jedno – ci ludzie mają faktycznie dobrą pamięć tylko, że krótką i to jest chyba największą przeszkodą w tworzeniu spójnego planu gospodarczego. W celu wyjaśnienia pochodzenia długu AMCs (cztery fundusze do zarządzania toksycznymi aktywami ) musimy cofnąć się do końca lat ’90. Azjatycki kryzys finansowy przetacza się przez kolejne kraje – to już nie tylko Malezja i Tajlandia, Korea Południowa, Japonia, HongKong, Singapur, ale również Chiny, który są w procesie intensywnych zmian i przededniu wejścia do WTO.

System bankowy jest jeszcze bardzo niestabilny i de facto oparty o wielką czwórkę czyli :

Bank of China, Agricultural Bank of China, China Construction Bank oraz Industrial and Commercial Bank of China, które posiadają łącznie 70 % aktywów. Ponieważ kryzys odbił się również na aktywach, które były w posiadaniu „wielkiej czwórki „ , a była to nie mała wartość ponieważ zagrożone aktywa były wyceniane na 18 % PKB Chin w roku 1998 rząd musiał stworzyć plan, który systematycznie rozwiązywałby problem z toksycznymi aktywami.

|

AMCs – fundusze do zarządzania toksycznymi aktywami |

Bank związany z funduszem |

Wartość toksycznych aktywów przetransferowanych do funduszu ( w mld RMB) |

Procent niespłaconych pożyczek ( Stan na koniec 1998 roku ) |

|

Orient Asset Management |

Bank of China |

267.4 |

20.4% |

|

Great Wall Asset Management |

Agricultural Bank of China |

345.8 |

24.6% |

|

Cinda Asset Management |

China Construction Bank |

373.0 |

21.7% |

|

Huarong Asset Management |

Industrial and Commercial Bank of China |

407.7 |

17.9% |

Jak widać każdemu bankowi był przyporządkowany fundusz do, którego przetransferowano toksyczne aktywa w celu maksymalizacji zwrotu z aktywów. Sektorowy rozkład przeterminowanych pożyczek nabytych przez AMCs jest dość zróżnicowany : 47% w sektorze produkcyjnym, 6% w sektorze rolniczym, 16% w sektorze handlowym i tylko 7% w sektorze nieruchomości. Warto również zauważyć, że większość niespłaconych pożyczek pochodziła z okresu 1993-1995, czyli z pierwszej fazy azjatyckiego kryzysu finansowego, kiedy to większość przedsiębiorców oraz firm podejmowała błędne decyzję w oparciu o zniekształcone dane rynkowe, co może być wytłumaczone poprzez Austriacką teorię cyklu koniunkturalnego (ATCK), ale również przez przekształcenia spowodowane odejściem o gospodarki centralnie planowanej. Oczywiście mówiąc o przedsiębiorcach oraz firmach de facto mamy na myśli firmy państwowe (SOE), które jeszcze w latach ’90 stanowiły większość firm w Chinach, a w tym przypadku o małych lub średnich firmach państwowych, które były zarządzane przez władze lokalne.( SOE – State Owned Enterprises ). W rezultacie w roku 1994 ponad połowa przedsiębiorstw państwowych miała zerowy lub ujemny kapitał własny.

Zgodnie z regulacjami AMCs posiadają cztery główne drogi na pozyskiwanie kapitału :

– kapitał pozyskany z Ministerstwa Finansów

– nieoprocentowane pożyczki z Banku Centralnego Chin

– kredyty „komercyjne”

– obligacje AMCs

Szczególnie dwie pierwsze pozycje są dla nas interesujące, które jawnie pokazują sieć zależności pomiędzy funduszami, a Ministerstwem Finansów oraz Bankiem Centralnym. W przypadku niepowodzeń, straty de facto zostaną rozłożone pomiędzy te dwie instytucje – co jawnie pokazuje, że jest to bailout z tą różnicą, że w „białych rękawiczkach”.

Od samego początku AMCs posiadały bardzo mało gotówki, która stanowiła około 25 % całego kapitału. W większości były to majątki państwowych firm z mocami wytwórczymi włącznie co powodowało dodatkowe kłopoty. Jednym z rozwiązań pozyskania środków pieniężnych były między innymi sławne już projekty „joint venture”, które dawały molochom państwowym nadzieję na rentowność w najbliższych kilku okresach.

Sam problem „toksycznych aktywów” ma dłuższą historię niż sam kryzys azjatycki, chociaż większość toksycznych aktywów pochodziła z tego okresu. Jeszcze przed rokiem 1993 dochodziło do udzielania wątpliwych pożyczek, gdzie banki ( „ wielka czwórka ” ) nie kierowały się zdolnością kredytową podmiotów gospodarczych ( SOE ), a poleceniami o politycznym charakterze – proces ten ma swoje korzenie w relacjach pomiędzy bankami państwowymi, a przedsiębiorstwami państwowymi, gdzie schemat był zbudowany o oszczędności pracowników pracujących w przedsiębiorstwach państwowych i trzymających swoje oszczędności w bankach państwowych, które zaś pożyczały pieniądze firmom państwowym na rozwój. De facto do roku 1993 czyli pierwszego etapu reformy bankowej w Chinach, 70 % wszystkich oszczędności gospodarstw domowych były trzymane jako depozyty w czterech bankach ( „ wielkiej czwórce ”).

Ponieważ poruszyliśmy temat toksycznych aktywów i struktury własnościowej warto dopowiedzieć jeszcze kilka słów odnośnie prywatyzacji ponieważ jest to kluczowy aspekt w powyższej historii. W przeciwieństwie do Europy Wschodniej i ZSRR, prywatyzacja w Chinach była odsunięta w czasie. Mimo otwarcia się Chin na świat w roku 1978, cały czas struktura własnościowa przedsiębiorstw była niezmieniona co oznacza utrzymywanie przedsiębiorstw państwowych pod kontrolą władz. Prawdopodobnie do dzisiejszego dnia większość przedsiębiorstw pozostałaby w rękach państwowych, gdyby nie kryzys, który wymusił zmiany. Oczywiście przed rokiem 1993 przeprowadzano „eksperymenty”, próbne prywatyzacje w kilku miastach, ale był to tylko promil w stosunku do całkowitej ilości przedsiębiorstw. Kryzys „ toksycznych aktywów” oraz braku płynności przyspieszył ten proces o dobre dwa dziesięciolecia patrząc na kroki jakie zostały podjęte jeszcze w trakcie trwania kryzysu. W roku 1995, KPCH zatwierdziła zmiany dotyczące prawa własności pozostawiając pod kontrolą władz tylko przedsiębiorstwa strategiczne w planowanej ilości 300 największych przedsiębiorstw. Krokami podjętymi określono pojęciem „ zhuada fangxiao” co oznacza mniej więcej – „utrzymać duże przedsiębiorstwa uwolnić małe przedsiębiorstwa. Prywatyzacja nabrała tempa pod koniec lat ’90 do tego stopnia, że do roku 2004 sprywatyzowano 62,8 % przedsiębiorstw państwowych (SOE).

Zwracam też uwagę na aspekt ideologiczny od, którego partia komunistyczna nie mogła się odciąć. Jak można prywatyzować przedsiębiorstwa państwowe pozostając w zgodzie z ideologią komunistyczną. Na tą okazję stworzono nowe pojęcie – gaizhi”, które oznacza „zmianę własności przedsiębiorstw państwowych” bez użycia „wstrętnego” słowa „prywatyzacja”.

Mimo upływu 15 lat fundusze AMCs dalej są w posiadaniu toksycznych aktywów, które są szacowane na 4,4 % PKB Chin z roku 2010. Prywatyzacja była jednym z najbardziej istotnych czynników w próbie przezwyciężenia problemów systemowych związanych z długiem i przedsiębiorstwami państwowymi.

„Reformowanie systemu bankowego, a koledzy Tao Liming’a”

Reformy w chińskim systemie bankowym można podzielić na 3 etapy, które oczywiście mają związek ze zmieniającymi się Chinami po roku 1978. Reformowanie systemu bankowego oznaczało reformowanie całego systemu, który był de facto oparty na powiązaniach pomiędzy przedsiębiorstwami państwowymi ( SOE ), a systemem bankowym oraz emerytalnym. Pierwszy etap reformowania systemu bankowego dokładnie odnosił się do powiązań pomiędzy SOE a bankami państwowymi, czyli wielką czwórką ( ICBC, ABC, CCB oraz BoC ). Do roku 1993 nadal mamy do czynienia z centralnym planowanie i wydawaniem poleceń przez główny urząd planowania. Państwowe banki nie miały żadnej możliwości odmówić udzielenia kredytu pod inwestycje firm państwowych – co w następnych latach przyniosło opłakane skutki. Bank Centralny Chin dopiero w 1993 roku uzyskać władzę i kompetencje w odniesieniu do kreowania polityki monetarnej, ustalania stóp procentowych, kontrolowania inflacji oraz banków komercyjnych. W tym samym roku po raz pierwszy Centralny Bank Chin musiał się „wykazać” przy zwalczaniu inflacji, która pojawiła się wraz z rokiem 1993, a co były spowodowane zbyt niskimi stopami procentowymi. Jeszcze w roku 1993 Bank Centralny otrzymał następne narzędzia odnośnie kontrolowania kursu wymiany yuan’a.

Za graniczną datę rozpoczęcia drugiego etapu reform można uznać przyjęcie dwóch istotnych ustaw, czyli „ The Central Banking Law” z marca 1995 roku oraz „The Commercial Banking Law” z maja 1995 roku, które są krokiem milowym jeśli chodzi o reformę systemu bankowego w Chinach. Po raz pierwszy pojawia się określenie dotyczące depozytów, wskaźników płynności oraz rezerwy cząstkowej. Bank Centralny otrzymał prawa w zatwierdzaniu banków komercyjnych, które chciały rozpocząć działalność na terenie Chin. Banki komercyjne po raz pierwszy otrzymały znak, że zasadniczą działalnością banku jest zysk, a nie posłuszne wykonywanie poleceń przedstawicieli KPCH.

Oczywiście papier jest cierpliwy i początki reform nie do końca były akceptowane przez poszczególnych oficjeli i urzędników, co zresztą ma wpływ na dzisiejszy obraz Chin.

Dlaczego ten wątek został poruszony przy analizie długu publicznego. Sektor bankowy jest istotną składową całego systemu ekonomicznego. Od dawien dawna widać powiązania pomiędzy sektorem bankowym, a rządami poszczególnych państw, które zadłużają się w instytucjach finansowych całego świata. Co gorsza ponieważ sektor bankowy jest tak istotny, w przypadku problemów poszczególne rządy dla stabilności zrobią wszystko, aby ten uratować co widać na przykładach USA i krajów Unii Europejskiej ( patrz : sektor bankowych w Hiszpanii, Grecji ). Na podstawie doświadczeń związanych z AMCs jesteśmy pewni, że w przypadku problemów dojdzie do bailoutu w białych rękawiczkach jak to miało miejsce w przeszłości.

Oprócz problemów systemowych mamy jeszcze do czynienia z korupcją, która jest kolejnym problemem systemu bankowego w Chinach. Historia PSBC oraz ABC dobitnie pokazują, że depozyty obywateli mogą być zagrożone w przypadku niewypłacalności banków. Postal Savings Bank of China posiada depozyty na łączną kwotę 3 bln RMB czyli 500 mld usd i jest jednym z większych pożyczkodawców na terenach wiejskich. Pytanie czy tylko szefostwo banku i Tao Liming jako prezes jest w tym przypadku winny naginania reguł zobowiązujących sprawdzanie zdolności kredytowej i nieprzestrzeganiu wskaźników płynności i angażowaniu kapitału w ryzykowne przedsięwzięcia ? Czy może to pakiet stymulacyjny z 2009 jest winny problemom PSBC ? Wartym zauważenia jest, że PSBC był bankiem, który na terenach wiejskich był najbardziej zaangażowany w realizacji pakietu stymulującego gospodarkę Chin. Wina prawdopodobnie leży, gdzieś po środku jednak rezultat jest jeden – toksyczne aktywa.

Sam premier Wen Jiabao wielokrotnie odnosił się do problemów systemu bankowego i uczynił to po raz kolejny. Jeszcze w latach 2004-2005 wyraził swoją dezaprobatę wobec ratowania i wpompowania 45 mld usd w CCB oraz BoC. Tym razem odniósł się do działań wobec PSBC oraz ABC. Istotnym pytaniem jest prawdziwe oblicze premiera Chin – czy to kolejny zabieg marketingowy jakich czynił wiele, jak na przykład podczas trzęsienia ziemi w 2008 w Syczuanie, czy faktyczna troska o stan systemu bankowego i finansów publicznych.

„Na wschód – tam musi być życie”

W przeciwieństwie do Grecji ciężko używać słowa kryzys wobec Chin. Oczywiście wyżej wymienione problemy mogą wpłynąć na spowolnienie gospodarcze lub na pewne problemy, które wymuszą kolejne reformy – jednak, aby uzupełnić naszą analizę musimy uwzględnić szereg pozytywnych aspektów związanych z chińską gospodarką. W szczególności mamy na myśli :

1) Rezerwy walutowe na poziomie 3,18 bln usd na koniec 2011 roku denominowany w 70 % w dolarach amerykańskich , 10 % w jenach japońskich i 20 % funcie brytyjskim oraz euro. Warto również dodać rezerwy złota, które zwiększają się z roku na rok.

2) Wzrost dochodów i wpływów z podatków dochodowych i konsumpcyjnych oraz utrzymanie niskiego deficytu. Deficyt zaplanowany za 1,5 % PKB został utrzymany w rok 2011, z drugiej zaś strony dochody podatkowe były o 20 % wyższe niż zaplanowane. Nadal jednak procent PKB przepuszczany przez budżet państwa nie przekracza 30 % co odróżnia Chiny od państw Europejskich, gdzie średnio przepuszcza się przez budżet państwa od 40 do 55 % PKB.

3) Ilość patentów oraz rozwój sektora B+R. Chiny już teraz są jednym z liderów pod względem rejestrowania patentów nie tylko tych krajowych, ale również międzynarodowych, a to automatycznie wpływa na innowacyjność gospodarki chińskiej. Oprócz ilości patentów Chiny posiadają również rozbudowany system edukacji na poziomie wyższym co przekłada się na wykwalifikowaną kadrę pracowniczą i przyciąganie inwestycji zagranicznych.

4) Majątek firm państwowych szacowany na 49 % PKB Chin ( na koniec 2009). W przeciwieństwie do krajów Europy Wschodniej w Chinach zatrzymano przedsiębiorstwa określane „zhongdian hangye” co można przetłumaczyć jako kluczowe przedsiębiorstwa. W Polsce czasami wobec takich przedsiębiorstw używa się określenia „perły w koronie”.

5) Dług pochodzenia wewnętrznego denominowany w większości w RMB.

W przeciwieństwie do Grecji czy innych krajów europejskich borykających się z zadłużeniem, dług Chin jest długiem wewnętrznych, który jest denominowany w walucie lokalnej. Chiny nie mają większych zobowiązań zewnętrznych. Przypadek ten przypomina sytuację Japonii, gdzie państwo niejako zapożycza się u własnych obywateli.

Oprócz tych pozytywnych aspektów można jeszcze dodać :

6) Inwestycje zagraniczne

7) Proces prywatyzacji przedsiębiorstw państwowych

8) Szara strefa wytwarzająca około 25 % PKB Chin.

9) Niedoszacowanie PKB Chin.

10) Sprzedaż ziemi w ośrodkach miejskich – wpływy do budżetu w wysokości 5 % PKB. .

11) Wzrost produktywności pracy

12) Otwieranie się Chin na nowych partnerów handlowych w Europie Wschodniej i Ameryce Południowej.

13) Powiększająca się klasa średnia.

Adam Izydorczyk

Artykuł ukazał się pierwotnie na stronie Centrum Studiów Polska-Azja. Dziękujemy Autorowi za udostępnienie go naszemu portalowi.

Panie Izydorczyk dlug publiczny nie istnieje. Nie ma takiej kategorii gospodarczej. Pojecie ze slownika politycznego nie nie jest w stanie zagrozic fizycznej gospodarce towarowo-uslugowej. Stad rozpatrywanie „dlugu publicznego” jest dla powaznych ludzi strata czasu a dla politykierow i propagandystow jedynie zabawa majaca na celu straszenie ciemnego pospolstwa. ZABRAKNIE PIENIEDZY..czy to jest powazny argument? Bac mozna sie jesli zabraknie chleba, masla, kielbasy albo butow, ale bac sie, ze zabraknie zadrukowanego swistka papieru lub wirtualnego zapisu w PC? Prosze pomyslec i przestac sie wyglupiac z niepowaznymi analizami.

@ Marko

Niech Pan powróci do wymiany barterowej – zobaczymy czy pieniądz nie jest istotny !!

Niech Pan poszuka na googlach jakie są ekonomiczne funkcje pieniądza !!

Dług jest bardzo istotną częścią naszego życie i nie ma znaczenie czy jest to dług publiczny czy też prywatny !! Nie ma też znaczenia czy jest to pieniądz oparty o standard złota czy też pieniądz fiducjarny. (fiat money )

Jak już chyba Pan zauważył nawet przy drastycznej

zmianie ilości pieniądza może dojść do kryzysu jak w

latach ’20. Czyli interwencja banku centralnego w USA

patrz FED wywołał jeden z największych kryzysów.

Odsyłam do książki Rothbarda.

Nagle rynek musi przystosować się do nowej sytuacji,

tworzą się nowe równowagi, inna jest stopa procentowa,

inne są preferencji ludzi etc.etc.

Nie chce być wredny, ale Pana post zalatuje lekkim

analfabetyzmem ekonomicznym !!

Ponieważ nie mam zamiaru prowadzić dysput z Panem – bo po prostu nie mam na to czasu – podam tutaj dość istotny artykuł kolegów z Instytutu Misesa

http://mises.pl/blog/2011/10/28/bitner-bankructwo-panstwa-teoria-czy-praktyka-czy-da-sie-zapanowac-nad-dlugiem-publicznym/

na tym zakończymy naszą wymianę zdań Panie Marko 🙂

Niestety nie zrozumial Pan mojego wywodu. A roznica miedzy nami jest taka: Pan jest prawdziwym analfabeta gospodarczym (sorry…) a ja domniemanym ekonomicznym, bo cos takiego jak ekonomia nie istnieje, zas gospodarka (towar i usluga) owszem. Dlatego przychylam sie do Panskiej uwagi o bezsensie dalszej dysputy. Niestety nie moge sie Panu zrewanzowac zadnym linkiem bo takich tematow jeszcze nikt nie ruszyl a moja proba spotyka sie z rekacjami jak ta Panska (jestem analfabeta…). Za Misesa dziekuje – kilka lat temu moze byl w paru kwestiach aktualny, teraz juz nie bardzo. Mises widzial i ocenial swiat przez pryzmat USA, nie wiadomo tylko czy rozumial rzeczywiste manipulacje banksterow i ich klakierow-politykierow czy tez swoje wynioski wysuwal sadzac, iz ma do czynienia z ulomnosciami systemu a nie z celowymi szalbierstwami LO.

Oto krotka geneza „dlugu publicznego” dla wszystkich jajoglowych znawcow „ekonomii”, autorow-amatorow (jak Pan Izydorczyk), w tym takze dla panow profesorow.

-Hej Ben, tu Rockifeller. Wracam z Grecji, widzialem kilka wysp, piekne plaze, hotele, lotniska. Chce je miec.

– Nie ma problemu Szef. Zaraz przygotuje „zakup”. Zadzwonie do naszego premiera Oszustopulosa, uruchamiamy maszyny i komputery. Ale najpierw sprzedamy swiatu Grekow, zrobimy z nich glupkow, leni i pasozytow. Uruchamiam machine propagandowa. Powiem Oszustopulosowi zeby „pozyczyl” od nas forse na „naprawy” autostrad i cos tam jeszcze. Potem dolozymy kolejne powody „pozyczki”.

– Dobra Ben, dzialaj, ja lece tymczasem do Polski. Czuje, ze tam tez mi sie cos spodoba.

– Szef, ale maszyna do drukowania „zielonych” jest w remoncie, troche to potrwa.

– Dobra, odpal pare komputerow i zrob zapis ze pozyczamy Grekom 100 miliardow a Oszustopulosowi powiedz, zeby wybral sobie wysepke na Krecie w nagrode za „szybka pozyczke bez gwarancji” hehehe.

– Oczywiscie Szef. Juz dzialam. A i wlacze zegar „zadluzenia”, niech sie ci durnie boja skoro nie rozumieja o co chodzi.

– Pamietaj Ben, akcja musi byc dobrze przygotowania. Oficjalnie pozyczamy na poprawe ich standardu zycia. Poprawimy sobie na ich koszt to co im zabierzemy. Przez cale pokolenia beda nam oddawac zywa kase z jednego zapisu durnie. Niech Oszustopulos drukuje obligacje i papiery dluzne – zeby bylo oficjalnie i naukowo. „Kupimy” je.. hehehehehe. No nic lece do Polski..

——————————–

Tydzien pozniej.

– Szef akcja dziala doskonale. Oszustopulos juz wzial od nas kase z kompuetra, kupujemy to co pan przekazal na liscie zyczen. Widzial pan te kampanie – cala Europa rechocze z tych idiotow i nieudacznikow hellenskich. Mial pan swietny pomysl.

– Ben, zawsze mam swietne pomysly.. Bylem w Polsce. Podoba mi sie tam wszystko. Wiesz Ben co trzeba robic..

– Wiem Szef, juz dzwonie do naszego „Profesoreczka”, niech przygotuje obligacje, poza tym „pozyczymy” mu troche prawdziwej salaty na szybkie zakupy jako pierwsza transze „kredytu”. Co chcialby pan wyjac na cito?`

– Hm, nie wiem.. Doktorek juz nam zalatwil autostrady, kamienice wykupione. Moze kupimy jakas ustawe? Zadzwon do szefa naszej komorki, tfu do Trybunalu, niech zajmie sie dzialkowcami. Tyle ziemi w centrach wielkich miast. Trzeba im to odebrac.

– Dobrze Szef. Robi sie. Uruchamiam machine. Zegar tez wlaczam, niech i ci durnie sie boja.

– Z Polakami nie ma problemu. Maja tam pelno pozytecznych idiotow Ben, sami nas wspieraja kopiac opornych i myslacych. Znasz ten dowcip o piekle i kotlach Ben?

– Znam szef, hehe. Ma pan racje. Dzialam Szef, szkoda czasu.

– Dzialaj Ben, dzialaj. Ja lece teraz do Hiszpanii a potem do Wloch. Cos czuje, ze i tam uruchomimy nasze procedury…z zegarami.

– Oczywiscie Szef. Niech pan po drodze pozdrowi Madam Ferkel, paskuda, ale bardzo przydatna! Niech pan tez uwaza kiedy bedzie sie wital z Pietruszkonim, ma swieza maske na twarzy, najnowszy pszeszep naszych specow, moglaby sie panu niechcaco przykleic do facjaty, hehehe.

@towarzysz Marko: komunistyczny cwaniaku internetowy, nie truj tych swoich bajeczek.

Czas pokazuje, że Marko miał rację a adwersarze to straszliwe miernoty nie rozumiejące tematu. Czytanie ma sens o i ile jest to czytanie ze zrozumieniem.

Pan Marco (obecnie znany pod nickiem „Logik”) plótł i plecie bzdury 🙂 Dług publiczny jest fikcją w teorii, w praktyce, gdy nie państwo nie ma kasy na spłatę swoich zobowiązań, to świat robi z nim to co z Argentyną, Grecją, Cyprem, Portugalią itd… No chyba że państwo to jest potężne – tyle tylko że zwykle, państwo się zadłuża nie dlatego że pożyczone (czy też wydrukowane) środki przeznacza na zbrojenia ale na socjal i rozbudowę marnotrawczego sektora publicznego i do obrony nie jest zdolne. Niezależnie jednak od tego czy pożyczka jest prawdziwa czy dodrukowana – ktoś podpisuje się w imieniu danego narodu/grupy ludzi na tego narodu/tych ludzi życzenie – w końcu większość uważa że deficyt budżetowy jest ok.

Comments are closed.