Tak jak myślałem, mój atak na Szkołę Propodażową (przeprowadzony także przez Jana Fijora na łamach tygodnika „Najwyższy Czas”) wywołał reakcję jednego z Czytelników, który oprócz tego miał wątpliwości, co do standardu złota, za jakim się opowiadam. Jak przystało na wolnorynkowca oczywiście.

„Dlaczego uważa Pan , że krzywa Laffera nie ma praktycznej możliwości ilustracji skoro została najprawdopodobniej opracowana o dane statystyczne, przynajmniej jej lewa strona?”

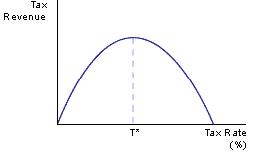

Jak zdarzyło mi się zwrócić uwagę w poprzednim tekście, chodzi o to, że krzywa Laffera to tylko i wyłącznie teoretyczna konstrukcja. Świat jest tak skomplikowany i pełen różnorodnych fenomenów, że nie sposób skonstruować taką krzywą i pokazać, jak ona działa w praktyce. Rysunek smutnej buźki, z jaką zapewne wszyscy są już zaznajomieni, pokazuje tylko pewne tendencje i zagrożenia, jakie niesie ze sobą wzmożony fiskalizm. Pozwolę sobie skonstruować prawo Laffera w taki sposób, aby wyjaśnić do jakiego stopnia jest ono przydatne. W niektórych przypadkach zwiększenie stawek podatkowych prowadzi do wzrostu przychodów do budżetu państwa, jednakże, jeśli państwo za bardzo wywinduje obciążenia fiskalne, to przychody z jego tytułu mogą spaść. Tyle wystarczy o efekcie Laffera, bo krzywa, jaką się posługują Propodażowcy niesie za sobą ogromne niebezpieczeństwa.

Przede wszystkim zacznijmy od tego, co znajduje się przy osi odciętych wykresu krzywej Laffera. Są to kolejno stawki podatkowe procentowo w zależności od osiąganego przychodu. Pierwsza rzecz, jaka powinna nam się rzucić w oczy, to prostota takiego systemu – tak jak gdyby ustalona wielkość podatków rzeczywiście dotyczyła procentowo przychodu obywateli. Tymczasem przychody budżetu zależą nie tylko od podatków nakładanych na ludność, ale także od dwóch innych czynników: deficytu budżetowego zapełnianego przez obligacje skarbowe, a także od druku pieniądza. Te elementy są całkowicie pominięte w modelu Laffera, tak więc już w tym miejscu powinniśmy być zacząć sceptyczni.

W porządku. Załóżmy jednak w sposób uproszczony, że jednak tylko podatki stanowią przychody do budżetu państwa, choć tak oczywiście nie jest. Ignorowanie elementu papierów skarbowych, jakie przyczyniają się wypychania prywatnych inwestycji (to tautologia, bo nie ma 'państwowych inwestycji’), to spłycenie całego procesu rynkowego. Interwencje na rynku finansowym dokonywane przez państwo, bardzo mocno uderzają w sektor prywatny. Mimo to przyjmijmy, że wszystkie przychody są zbierane poprzez podatki. Teraz pojawia się kolejne pytanie: jakie podatki? Podejście agregatowe nam niczego nie wyjaśnia, bo przecież podatki mają charakter heterogeniczny. Nieraz dotyczą hipermarketu, a nieraz silniej uderzają w małego handlowca. Nieraz jeden dostaje dotacje, a drugi subwencje. Innemu przydzieli się odpisy podatkowe z tytuły jakiegoś wyjątkowego przedsięwzięcia, jakiego się podjął zdaniem biurokraty.

Krótko pytając: jak można zamknąć agregatowo wszystkie podatki do magicznie określanej uniwersalnej stawki naliczanej od 'globalnego przychodu’? To centralnoplanistyczny nonsens. Pierwsze, co mi przychodzi na myśl, to porównanie tego do wyliczania krzywych popytu i podaży, a za tym ustalanie modelów idealnej 'doskonałej konkurencji’, pojmowanej przez Nowych Klasyków jako stan stabilny i statyczny. Wszystko trwałe niczym rzeka płynąca tym samym tempem. Niestety takie mechanistyczne podejście spłyca całą naturę i zawikłanie rynkowego ogniwa. Podatki są różne. Jedne uderzają w akumulację kapitału (nakładane na kapitałowe zyski), inne bardziej pośrednio na przykład uderzające w oszczędności: podatki osobiste. Z kolei pośrednie przyczyniają się do zwiększania biurokracji, przez co utrudniają funkcjonowanie firmom. Obrotowe uderzają w strukturę produkcji. Każdy z nich ma swego rodzaju swoją własną krzywą Laffera. Dla każdego produktu, dla każdego regionu i dla każdego człowieka. W Gliwicach wprowadzenie podatku na węgiel może mieć zupełnie inny skutek aniżeli wprowadzenie tego rozwiązania w Warszawie.

Zwiększenie akcyzy na alkohol z pewnością inaczej uderzy w jego produkcję w Piątku, w centrum Polski, a inaczej przy granicy, gdzie bardziej opłacalny stanie się przemyt. Zwiększane podatki osobiste inaczej wpłyną na zatrudnienie w województwach, gdzie jest wysokie bezrobocie, a inaczej, gdzie nie osiąga ono takich rozmiarów.

A co z kolei z czasem? Główny błąd popełniany przez wszystkie naczelne szkoły ekonomiczne, od monetarystów po Keynesistów, to zapominanie o elemencie czasowym. O tym, że wszelkie procesy wymagają czasu i jeśli Afryka wprowadzi wolnorynkowe zasady z czasów dziewiętnastowiecznej Ameryki, to zanim osiągnie jej poziom potrzeba wielu lat rozwoju i gromadzenia bogactwa. Analogicznie jest z krzywą Laffera – ona może się przesuwać i inaczej zachowywać w różnych okresach czasowych. Przykład, który zilustruje nam problem. Zwiększamy obecnie podatki osobiste o 10% (proszę mi wybaczyć uproszczenie schematu). Co się dzieje – załóżmy, że wpadamy na drugą stronę Laffera, bo ludzie przestają pracować, nie mogą się utrzymać na powierzchni, padają firmy etc, przychody maleją. A załóżmy, że zwiększymy podatki nie o 10, a o 40%. Czy naprawdę ktoś wierzy w to, że przychody nie wzrosną bezpośrednio po wprowadzeniu takiego rozwiązania? Owszem – w roku po rocznym eksperymencie wpływy spadną pewnie jeszcze bardziej, a bezrobocie i gospodarka będą jeszcze dotkliwsze, ale ten rok, co nas będzie interesował, wykaże, że krzywa naprawdę bywa różna. Skończyć wreszcie z Lafferem i jego krzywą. Ona tylko pokazuje, że nieraz państwo potrafi przesadzać i jeszcze bardziej się przykładać do negatywnych efektów fiskalizmu. Tyle i nic więcej. Jeśli lewicowcy nie potrafią wykorzystać tego, świadczy to tylko i wyłącznie o ich niewiedzy, ignorancji, a także o niedoskonałości centralnych, statystycznych wyliczeń (tak jak na przykład nie sposób wyliczyć wychwalanego przez większość szkół 'ogólnego poziomu cen’, służącego do liczenia inflacji).

To, co niby zostało opracowane przez dane statystyczne, niczego tak naprawdę nie ilustruje. Taką błędną krzywą Laffera można znaleźć w podręczniku Paula Samuelsona, a przedruk w polskim podręczniku „Polityka gospodarcza”. W nich punkt przegięcia krzywej osiąga 80%. Taka informacja jest oczywiście nieprawdziwa, z powodów zamieszczonych powyżej.

„Dlaczego Pan tak bardzo się upiera, że pieniądz w zasadzie powinien mieć pokrycie tylko w złocie? Czy obecne banknoty nie są przypadkiem praktycznym dowodem na rozwiązanie Pańskiego problemu „rozcieńczenia dwóch sztabek złota”. Niestety, Pański pomysł na „pieniądze” przypomina mi metodę leczenia wymyśloną przez homeopatę Hanemana a jest to metoda duchowa, a jej skutki obserwujemy na co dzień.

Moim osobistym marzeniem jest, by mieć pieniądze które mają rzeczywiste pokrycie w pszenicy , węglu , ropie, drewnie, rudzie żelaznej , ziemniakach , cebuli , czosnku itp., i niech tam nawet w srebrze i złocie, bo czasami podróżuję, jak również chciałbym nabyć od czasu do czasu jakąś ozdobę dla żony lub córek. Mówiąc krótko, chciałbym by na rynku funkcjonowały jakościowo różnorodne pieniądze czyli depozyty surowcowe. Myślę, że takie pieniądze nie tylko, że nie ograniczają wolnego rynku ale czynią z niego prawdziwą i wolną przestrzeń wielowymiarową”.

Wyjaśnijmy sobie na początek jedną podstawową rzecz. Ja nie opowiadam się dokładnie za „standardem złota”. Ja jestem zwolennikiem spontanicznego porządku, gdzie każda z jednostek decyduje o tym, jak handlować z drugą. Wszelkie decyzje dotyczące wymiany i handlu podejmowane są dobrowolnie w wyniku korzystania z ludzi z ich przyrodzonych praw: wolności i własności. Aby zrozumieć naturę pieniądza, koniecznie jest zapoznanie się z tym, jak ten pieniądz powstaje.

Wielką zasługą Ludwiga von Misesa, oprócz kilku innych, było napisanie w 1912 roku książki „Theory of money and credit”. W niej właśnie w duchu swojego poprzednika Carla Mengera, Mises rozwinął makroekonomię austriacką i wyjaśnił, jak powstaje pieniądz i jak funkcjonuje. Dzieło to jest oczywiście ignorowane przez ekonomiczny mainstream, gdyż stanowi potężne zagrożenie dla jego chwiejnych teorii. Niektórzy uważają, że pieniądz to jakieś „roszczenie” (np. Joseph Schumpeter) do bogactwa społeczeństwa. Z kolei ekonometrycy próbują uzasadniać istnienie pieniądza poprzez różne wzory na „najbardziej płynne aktywa”, opierając się o to, że pieniądzem steruje państwo, bo pobiera przez niego podatki.

Mises w swojej „teorii regresji” to wszystko podważa i pokazuje, że jedyny sposób, w jaki może powstać pieniądz, to w wyniku wolnorynkowej wymiany. Rząd nie może stworzyć pieniądza – może niestety przy nim namieszać, ale nie jest w stanie go stworzyć. Zmonetaryzowanie gospodarki przebiega od barteru w ramach catallaxy (czyli dobrowolnych stosunków handlowych, po prostu w ramach rynku). Ludzie transferują między sobą dobra na zasadzie wymiany bezpośredniej – każdy oddaje to, co ceni mniej od tego, co dostanie w zamian. Jednakże wymiana staje się coraz bardziej skomplikowana, a niektóre dobra nie mogą być zhandlowane w prosty sposób.

Weźmy sobie na przykład właściciela filmu „Piotruś Pan” nagranego na kasecie i sprzedawcę spodni. Jak mają dokonać wymiany? Co jeśli cena „Piotrusia Pana” nie wynosi jedną parę spodni? W przypadku innego stosunku niż jeden do jednego, pojawia się ogromna przeszkoda: niepodzielność. Puszczenie filmu do połowy, albo obcięcie nogawki spodni, prowadzi do deformacji produktu, zmiany jego natury, przez co wymiana jest uniemożliwiona. Z kolei inny kłopot polega na ograniczaniu podziału pracy, ponieważ w warunkach wymiany bezpośredniej osoba, jaka chce uzyskać dane dobro, musi znaleźć takiego sprzedawcę, który akurat będzie zainteresowany jej produktem. Czy filozof będzie w stanie zakupić chleb na rynku? Czy piekarzowi naprawdę będzie zależało na tym, żeby słuchać o Heglu, Kierkegaardzie i Locku? Ten drugi, jeszcze ważniejszy, problem to zbieżność potrzeb.

Wolny rynek na szczęście rusza z pomocą. Ludzie zaczynają stosować pośrednią wymianę. Zamiast szukać osoby zainteresowanej konkretnie moim produktem, nabywam dobro pośrednie, którym ta osoba będzie zainteresowana. Filozof wykłada na uczelni, a w zamian za to otrzymuje muszelki. Z tymi muszelkami udaje się do piekarza i kupuje od niego chleb. Widzimy, że piekarz wymienia chleb na muszelki, a filozof muszelki na chleb – specjalizacja produkcji może zacząć kwitnąć.

Takimi dobrami pośrednimi, środkami wymiany, czyli po prostu pieniędzmi, stają się dobra, jak to nazwał Ludwig von Mises, najbardziej rynkowe. Podzielne, powszechnie akceptowane, transportowalne, rozpoznawalne itd. Z czasem jednak pieniądzem stają się dobra rzadkie – takie, które nie sposób łatwo pozyskać. Tytoń, cukier, sól, zboże, jajka, wszystkie te dobra są wypierane na korzyść kruszców: złota i srebra. Nie dlatego, że ktoś tak autorytarnie zadecydował i siłowo wprowadził taki standard. Nie był to ani rząd, ani król, a po prostu rynek. Tylko takie „catallyktyczne” wyjaśnienie może zilustrować nam naturę pieniądza.

Dlaczego akurat złoto i srebro? Odpowiedzi należy szukać w znakomitych właściwościach tych metali. Podzielności i jednorodności. Każdą uncję można podzielić na najmniejsze części, a metal nie zostanie uszkodzony (w przypadku diamentów tak nie ma). Świecą i są łatwo rozpoznawalne. Z kolei ich wydobycie jest utrudnione, a przyrosty podaży osiągają niewiele procent rocznie. Oprócz tego wydobycie zależy całkowicie od cen na rynku, a nie od autorytarnej władzy.

Rynek ma tendencję do ułatwiania transakcji, jakie zachodzą między obywatelami. Pieniądz umożliwia kalkulację ekonomiczną – sprawdzanie strat i zysków. Pieniądz staje się uniwersalnym mianownikiem cen, czyli subiektywnych preferencji konsumentów. Takie ujednolicanie umożliwia skuteczniejszą alokację zasobów i zaspokojenie możliwie największej ilości potrzeb wszystkich ludzi. Dlatego też na rynkach występuje tendencja do powstawania wspólnego pieniądza. Na rynku lokalnym wygrywają akurat jakieś tam muszelki, na innym kamyczki, a na innym orzeszki. Jednakże te rynki zaczynają się stopniowo integrować, a środkami wymiany stają się globalnie: złoto i srebro.

Nasz Czytelnik zarzuca mi, że chcę dyktatu złota. Wprost przeciwnie. Ja chciałbym dyktatu rynku (chociaż połączenie tych dwóch słów jest niefortunne). Każda osoba, która uważa siebie za wolnorynkowca, musi się liczyć z tym, że pieniądzem na wolnym rynku będzie złoto. Stąd wpadają w pułapkę „Chicago Boys”, „Nowi Klasycy”, „Szkoła Propodażowa”, „Szkoła Wyboru Publicznego” etc. Nic tak nie cierpiało w ubiegłym stuleciu jak złoto – wcale nie tylko przez Keynesistów. Ale także przez wymienione przeze mnie wyżej „wolnorynkowe” szkoły, pałające niechęcią do złota. Artur Laffer chciałby, żeby Bank Centralny celował z dolarem w porównaniu do ceny złota, starał się utrzymywać stałą między nimi relację. James McGill Buchanan widzi szansę w dziwnych indeksacjach o magiczne koszyki dóbr. Nic dziwnego, że w takim towarzystwie Friedrichowi Augustowi von Hayekowi się pomieszało i zaczął propagować swoje kosmiczne „dukaty”, emitowane przez konkurencyjne Banki. Z kolei Milton Friedman twierdzi, że nie rozumie, skąd ta cała mania z tym złotem i dlaczego niektórzy darzą go tak wielką sympatią. Odpowiedział mu Mark Skousen: „ponieważ to uczciwy pieniądz”. W rzeczy samej! Wystarczy przeczytać „Theory of money and credit” Misesa, żeby to zrozumieć. Aby zwalczyć złoto potrzeba brutalnej ingerencji w rynek, co dokładnie opisał w swojej książce Murray Rothbard („Co rząd zrobił z naszym pieniądzem”).

Na koniec jeszcze warto przypomnieć, o co mi chodziło z tym „rozcieńczaniem”. Kiedy już złoto stanie się pieniądzem (albo równoległe ze srebrem, które w historii było wykorzystywane do mniejszych transakcji), nieważna jest jego ilość. Wszystkie inne dobra są zużywane w określonych ilościach, a rosnąca ich podaż jest wyrazem poprawy dobrobytu. W przypadku pieniądza tak nie ma. On nie jest zużywany, bo stosuje się go umownie, w jakichś jednostkach. Uncja, gram, cokolwiek. Kluczem do jego wartości nie jest jednak waga tylko siła nabywcza, czyli możliwość zamiany pieniądza na dobra i usługi. Toteż bogactwo pieniądza, jaki trzymamy wszyscy w rękach zależy od tego, ile dóbr i usług wytworzy nasze społeczeństwo.

Jeśli wzrośnie podaż pieniądza powiedzmy dwukrotnie, to po prostu ceny muszą skoczyć dwukrotnie. Stąd każda podaż pieniądza jest „optymalna”. Jednakże jest coś jeszcze groźniejszego, bo taki proces nie jest bezbolesny, gdyż samo zwiększanie jest nierównomierne. Większość ekonomistów, od klasyka teorii pieniężnej Davida Huma aż po współczesnego Miltona Friedmana, pomija aspekt nierównomierności przyrostu podaży pieniądza, o którym mówił już Richard Cantillon. Ani monetaryści, ani Keynesiści nie przywiązują uwagi do tego, że w momencie druku pieniądza jego dystrybucja jest nierównomierna. Jeśli wszyscy Czytelnicy i twórcy Strony Prokapitalistycznej zbiorą się do wydrukowania na swoich komputerach banknotów NBP, to właśnie oni na nich skorzystają kosztem reszty społeczeństwa. Te pieniądze wydane na rynku będą powodem przesuwania bogactwa od pracujących do fałszerzy. Co gorsza, może dojść do poważnego zakłócenia struktury kapitałowej. Tak też się dzieje przy cyklu koniunkturalnym wywołanym przez drukowanie pieniędzy do wyższych stadiów produkcji.

To jest pierwsza naczelna zasługa Misesa, wypracowanie teorii pieniądza i wprowadzenie do pieniężno-kapitałowej teorii cyklu koniunkturalnego. Dlaczego została zignorowana przez mainstream? Wszystko przez Keynesa, który ją przeczytał (jeszcze po niemiecku) i napisał recenzję, stwierdzając, że nie ma tam nic nowego. Później kiedyś w jakimś pamiętniku przyznał się, że po niemiecku rozumie tylko to, co już wie. Arogancja tego człowieka doprowadziła do tego, że jedno z największych dzieł współczesnej ekonomii zostało przemilczane w Wielkiej Brytanii.

* * *

A na koniec krótko, co przywódca monetarystów, noblista z 1976 roku, „wolnorynkowy” profesor Friedman myśli o „fanatycznym” Ludwigu von Misesie w porównaniu do Johna Maynarda Keynesa.

Konferencja, Nowy Orlean,

Mark Skousen: Kto jest większym ekonomistą? Ludwig von Mises czy John Maynard Keynes?

Milton Friedman (bez wahania): Keynes

Kochajcie dzieci swoje…

Mateusz Machaj

Zacząłem czytać Misesa i niestety srodze się zawiodłem.

Najwyraźniej zbudował swoją legendę

na skrajnym antysocjalizmie i…

Nic innego nie ma do zaoferowania.

Jego wizja życia i ekonomii mogą być ciekawe,

jednak tylko jako element historii ludzkości.

Jest może bardziej rozsądny niż inni, ale…

Czytam sobie „Ludzkie działanie” i oto

Mises jako podstawową tezę swojej wizji

serwuje pogląd, że jest ono zawsze świadome i celowe,

gdy tymczasem wiadomo, że świadomość i celowość

w ludzkiej aktywności to *wyjątek od reguły*!

Pomieszanie banałów z miernymi hipotezami

dawno już obalonymi przez rozwój psychologii.

Co do pieniądza – trudna sprawa.

Jedno jest jednak pewne…

Złoto, srebro i ogólnie metale szlachetne

nie nadają się na pieniądz w dzisiejszym świecie.

Jest ich po prostu za mało…

A poza tym – pieniądzem jest to, co akceptuje

sprzedawca jako zapłatę – koniec.

Jako ciekawostkę mogę dodać, że zdarzyło mi się

nie kupić biletu w autobusie, ponieważ kierowca

uznał, że choć miałem odliczoną gotówkę,

to była zbyt „drobna” (groszowy bilon)…

Nie ma absolutnych i niezmiennych wartości.

Ci którzy „kochają” złoto chcieliby zapewne

wierzyć, że są, ale…

Niech sprawdzą ceny dowolnego dobra wyrażone

w cenach złota w ostatnim choćby dwudziestoleciu.

Złoto okazuje się w takim spojrzeniu mirażem

i pieniądzem tak samo „fiducjarnym” jak papier

z odpowiednim nadrukiem…

Comments are closed.